Dans sa critique matinale de l'optimisme renaissant des goldbugs sur l'avenir de l'or, qui a explosé aux côtés du prix des métaux précieux, qui à leur tour ont suivi le taux réel de 10 ans pour le tick ...

... Michael Every, de Rabobank, a fait valoir à partir de la position familière de celui qui considère le système monétaire moderne comme immuable, et limité par les limites du dollar comme monnaie de réserve et des actifs financiers comme un fondement de la richesse des ménages modernes, dont Paul Tudor Jones a récemment calculé qu'il y avait plus de 300 billions de dollars, contre seulement 10 billions de dollars en valeur totale d'or.

COMME LES FANS DE L'EQUIPE DE FOOTBALL D'ANGLETERRE, LES FANS D'OR PEUVENT REVER D'UN PASSE LOINTAIN OU L'OR ETAIT LE CENTRE DU SYSTEME MONETAIRE MONDIAL; MAIS ILS PEUVENT CONTINUER A REVER S'ILS PENSENT QUE CES JOURS REVIENDRONT UN JOUR. L'OR PEUT ETRE UN ACTIF APPRECIABLE, MAIS TOUTES LES PREUVES SUGGERENT QUE CE NE SERA PAS UN ACTIF DIRECTEMENT PERTINENT POUR LA VIE QUOTIDIENNE, LES FINANCES ET LES AFFAIRES. VOTRE DEVISE N'Y SERA PAS LIEE. VOUS N'Y SEREZ PAS PAYE. VOUS NE DEPENSEREZ PAS OU N'ECONOMISEREZ PAS (SAUF POUR REVENIR EN DOLLARS AMERICAINS). VOUS NE FEREZ PAS D’AFFAIRES OU N’Y IMPORTEREZ PAS. »

Oui mais ... et si votre monnaie finit par y être liée? Et si vous êtes payé en or? Et si vous économisez en or sans aucune intention de revenir en dollars?

Bref, que se passerait-il si le dollar n'était plus la monnaie de réserve mondiale?

Impossible vous dites ... eh bien, nous ne serions pas d'accord. Après tout, dans un monde où il y a plus de 100 billions de dollars de dettes libellées en dollars qui ne peuvent être remboursées et doivent donc être gonflées, le «privilège exorbitant» du dollar est devenu un handicap. Mais ne nous croyez pas sur parole: voici Jared Bernstein, l'ancien économiste en chef d'Obama, avertissant depuis 2014 dans un éditorial du NYT que le dollar américain doit perdre son statut de réserve:

IL Y A PEU DE TRUISMES SUR L'ECONOMIE MONDIALE, MAIS DEPUIS DES DÉCENNIES, L'UN A ÉTÉ LE RÔLE DU DOLLAR DES ÉTATS-UNIS EN TANT QUE MONNAIE DE RESSERVE MONDIALE. C'EST UN PRINCIPE FONDAMENTAL DE LA POLITIQUE ECONOMIQUE AMÉRICAINE. APRES TOUT, QUI NE VOUDRAIT PAS QUE SA MONNAIE SOIT CELLE QUE LES BANQUES ET LES GOUVERNEMENTS ÉTRANGERS VEULENT GARDER EN RESSERVE?

MAIS DE NOUVELLES RECHERCHES RÉVÈLENT QUE CE QUI ÉTAIT AUTREFOIS UN PRIVILÈGE EST MAINTENANT UN FARDEAU, SAPANT LA CROISSANCE DE L'EMPLOI, GONFLANT LES DÉFICITS BUDGÉTAIRES ET COMMERCIAUX ET GONFLANT LES BULLES FINANCIÈRES. POUR REMETTRE L'ECONOMIE AMÉRICAINE SUR LES RAILS, LE GOUVERNEMENT DOIT RENONCER A SON ENGAGEMENT DE MAINTENIR LE STATUT DE MONNAIE DE RESSERVE DU DOLLAR.

D'accord ou en désaccord avec l'idéologie de Bernstein, jamais son évaluation de l'état de l'économie américaine n'a été aussi précise qu'elle ne l'est aujourd'hui.

Certes, depuis lors, il y a eu une poignée d'autres économistes «sérieux» suggérant que la seule façon pour l'économie américaine de se «redémarrer» et de réinitialiser son moteur économique est que le dollar perde son statut de devise, mais ce n'est que dans ces derniers jours - lorsque le dollar a plongé et que l'or a atteint de nouveaux sommets de tous les temps - que nous avons vu un barrage de rapports de Wall Street envisageant ce qui jusqu'à récemment était considéré comme impossible: un monde où le dollar n'est pas la monnaie de réserve.

Pendant ce temps, après son explosion explosive en mars et avril, l'indice Bloomberg Dollar Spot est sur la bonne voie pour son pire mois de juillet depuis une décennie. Cette baisse intervient alors que de nouveaux appels à la chute du dollar ont été lancés à la suite d'un plan de sauvetage révolutionnaire issu de l'accord de l'Union européenne, qui a stimulé l'euro et conduira à une dette émise conjointement.

Ce qui nous amène à ce matin, alors que nul autre que la banque d'investissement la plus influente au monde Goldman Sachs, par l'intermédiaire de son stratège en chef des matières premières Jeffrey Currie, a écrit que «de véritables inquiétudes concernant la longévité du dollar américain en tant que monnaie de réserve ont commencé à émerger. . "

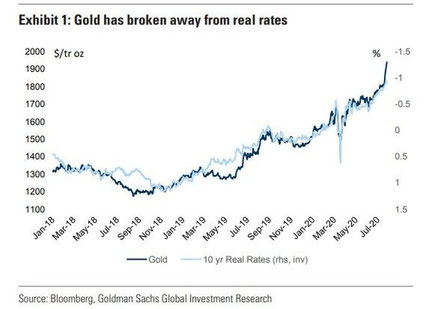

Plus précisément, Goldman se penche sur la récente flambée des prix de l'or vers de nouveaux sommets sans précédent qui a "largement dépassé à la fois la hausse des taux réels ...

... et d'autres alternatives au dollar américain, comme l'euro, le yen et le franc suisse "...

... avec Currie écrivant qu'il croit que cette déconnexion "est motivée par un changement potentiel de la Fed américaine vers un biais inflationniste dans un contexte de tensions géopolitiques croissantes, d'incertitude politique et sociale intérieure élevée aux États-Unis et d'une deuxième vague croissante de covid -19 infections liées. "

Ceci, combiné au niveau record d'accumulation de dette par le gouvernement américain, signifie que "de réelles inquiétudes concernant la longévité du dollar américain en tant que monnaie de réserve ont commencé à émerger".

Ensuite, Currie rappelle à ses clients qu'il a «longtemps maintenu que l'or est la monnaie de dernier recours, en particulier dans un environnement comme celui actuel où les gouvernements dégradent leurs monnaies fiduciaires et poussent les taux d'intérêt réels à des plus bas historiques, avec les États-Unis 10. -year TIPs à -92bp est de 5bp en dessous des plus bas de 2012, "et nous avons en effet noté le reco de Currie pour acheter de l'or un jour après que la Fed soit all-in le 24 mars.

Quatre mois plus tard, l'urgence est encore plus grande, et Currie écrit que "avec plus de baisse attendue des taux d'intérêt réels américains, nous réitérons une fois de plus notre longue recommandation sur l'or de mars et élevons nos prévisions de prix de l'or et de l'argent sur 12 mois à 2300 $ / toz et 30 $ / toz respectivement de 2000 $ / toz et 22 $ / toz . "

Il y a d'autres raisons pour lesquelles Goldman estime que la flambée de l'or ne fait que commencer: "Cette baisse incessante des taux d'intérêt réels par rapport aux taux nominaux limités par la Fed américaine a provoqué une hausse des points morts d'inflation (voir la figure 3) dans un environnement qui serait normalement considéré comme déflationniste, c'est-à-dire un marché du travail américain qui s'affaiblit alors que le pays rentre dans le lock-out. "

Ceci est mauvais et est généralement décrit par ce qui peut être le mot le plus détesté dans le lexique des banquiers: « stagflation».

Ce qui explique également l '«ironie» de la réponse: plus les préoccupations déflationnistes que les décideurs doivent combattre aujourd'hui sont grandes , plus la dette s'accumule et plus les risques inflationnistes sont élevés à l'avenir selon Currie , qui approfondit encore ce sujet critique:

LE CHOC DÉFLATIONNISTE CAUSE PAR LA PANDÉMIE ENTRAÎNE LA NÉCESSITE D'ÉLARGIR LES BILANS POUR SOUTENIR LA DEMANDE AUJOURD'HUI, COMME EN TÉMOIGNENT LES DERNIÈRES MESURES DE RELANCE DE LA PHASE 4 DE 1,0 BILLION DE DOLLARS AMÉRICAINS ET LE FONDS DE RELANCE PANEUROPÉEN DE 750 MILLIARDS D'EUROS. LES BILANS ÉLARGIS QUI EN RÉSULTENT ET LA VASTE CRÉATION DE MONNAIE SUSCITENT DES CRAINTES DE DÉPRÉCIATIONS QUI, A LEUR TOUR, CRÉENT UNE PLUS GRANDE PROBABILITÉ QU'A UN MOMENT DONNE DANS LE FUTUR, UNE FOIS L’ACTIVITÉ ECONOMIQUE NORMALISÉE, LES BANQUES CENTRALES ET LES GOUVERNEMENTS SERONT INCITES A LAISSER L'INFLATION AUGMENTER. RÉDUIRE LE FARDEAU DE LA DETTE ACCUMULÉE.

En effet, cela a déjà été vu dans les récents procès-verbaux du FOMC, alors que les discussions sur les prévisions explicites fondées sur les résultats soulèvent la perspective d'une surchauffe de l'économie sanctionnée par la Fed.

Et malgré la nature à plus long terme de ces risques, Goldman soutient que "les gérants d'actifs ont aujourd'hui de réelles inquiétudes concernant les changements persistants imprévus de l'inflation qui peuvent créer de grands écarts entre les rendements réels attendus actuels et les rendements réels réalisés" et cela se manifeste dans la suite foi dans le dollar.

Et le prix de l'or? Voici l'explication de Currie pourquoi l'or continuera de grimper:

Le point clé du point de vue de la couverture est que les gestionnaires d'actifs se soucient du niveau d'inflation, et non des changements de l'inflation, et d'un point de vue de niveau, les couvertures contre l'inflation comme les matières premières et les actions sont probablement beaucoup moins chères aujourd'hui que dans le futur, lorsque l'inflation pourrait arriver. Lors de l'examen des moteurs de la demande d'investissement pour l'or et les matières premières, il est important de faire la distinction entre l'avilissement et l'inflation. L'essentiel est que l'avilissement et l'accumulation de dette actuels sèment les germes de futurs risques inflationnistes malgré les risques inflationnistes qui restent faibles aujourd'hui. Si l'avilissement conduit dans de nombreux cas à l'inflation, ce n'est pas toujours le cas comme on l'a vu au cours de la dernière décennie. De même, la meilleure couverture de dépréciation (or) n'est pas toujours la meilleure couverture contre l'inflation (pétrole). En effet, le mot avilissement vient de l'ajout de métaux de base comme l'étain ou le cuivre aux métaux précieux qui ont agi comme monnaie forte; par conséquent, posséder le métal précieux pur est alors la meilleure protection contre l'avilissement.

Cependant, cela ne signifie pas que l'or est la meilleure couverture contre l'inflation - une idée fausse courante de nombreux investisseurs. L'or n'apparaît de manière significative dans aucun IPC dans le monde. En conséquence, le pétrole et les autres matières premières qui déterminent les éléments réellement trouvés dans les différents IPC sont les meilleures couvertures contre l'inflation. Mais

Ensuite, Currie poursuit en expliquant pourquoi le pétrole peut être la meilleure couverture de produits de base contre l'inflation, «aujourd'hui, le risque provient de la dégradation des monnaies fiduciaires qui sème le risque d'inflation et l'or est la meilleure couverture contre la dégradation. De plus, les risques d'inflation hausse, le pétrole et les actions couvrent l'inflation inattendue et attendue respectivement mieux que l'or (voir le tableau 5), et compte tenu de la taille des portefeuilles d'obligations construits au cours de la dernière décennie qui devront être couverts contre les risques d'inflation, l'ampleur de la demande d'investissement pour les produits de base seront probablement massifs, soulignant la nécessité d’agir dès aujourd'hui. »

Par conséquent, l'or à 2 000 $ et bientôt ... 3 000 $, 5 000 $ et bien plus encore. En effet, même à 10000 $ / oz, la valeur totale de l'or serait d'environ 50 billions de dollars, ce qui est toujours d'un ordre de grandeur inférieur à la valeur des actifs financiers mondiaux qui doivent être couverts (et qui, selon Paul Tudor Jones, est d'environ 270 billions de dollars. ).

Comme Currie puis notes, le résultat de cette croissance risque de avilissement est que « DM force de la demande d'investissement a continué avec des ajouts de l' ETF dans les deux haut en cours d' exécution en Europe et des États - Unis (voir la pièce 6).

Nous voyons cette tendance persiste depuis un certain temps que les allocations d'investissement en or augmenter parallèlement aux allocations aux actifs protégés contre l'inflation, comme ce qui s'est passé après la crise financière. Après le GFC, les craintes d'inflation n'ont culminé qu'à la fin de 2011 alors que le rebond de l'inflation s'essoufflait, mettant un terme au marché haussier de l'or. De même, nous voyons les inquiétudes inflationnistes continuer à monter bien dans la reprise économique, soutenant les entrées de couverture dans les ETF d'or parallèlement à l'affaiblissement structurel du dollar, nous voyons l'or utilisé comme couverture du dollar par les gestionnaires de fonds. En effet, en décomposant nos prévisions sur l'or, avec des rendements de 18% sur les 12 prochains mois, nous estimons que 9% de la croissance est tirée par des taux réels à 5 ans allant à -2% sur les 12 prochains mois, (élasticité estimée de 0,1) , tandis que le deuxième 9% provient de l'augmentation de 15% du PIB en dollars des pays émergents (une élasticité estimée de 0,5) (voir le tableau 7). "

En plus de ces flux connus, une part importante de la demande d'investissements physiques en or n'est pas visible selon Goldman, en particulier les achats de lingots voûtés par des particuliers fortunés. En regardant les importations suisses nettes, on peut voir que les stocks d'or en Suisse, où se trouvent la plupart de ces coffres privés, ont augmenté à un rythme presque record.

Et au cas où cela ne suffirait pas, «les valorisations étirées des actions, les taux réels bas et le niveau élevé d'incertitude économique et politique indiquent tous que les entrées de personnes à valeur nette élevée se poursuivent», selon Goldman.

Mais attendez, il y a plus, avec Goldman soulignant le potentiel d'une nouvelle poussée de la demande des ME: les importations d'or indiennes sont toujours en baisse de 80% en glissement annuel en juin et la prime d'or chinoise commence à redevenir négative (voir le tableau 9). Plus récemment, cependant, la faiblesse de la demande des marchés émergents a été davantage motivée par le prix élevé de l'or, les consommateurs n'ayant pas les moyens d'acheter des produits en or à ces niveaux. Cependant, les devises émergentes ne sont plus sous pression et l'Inde a commencé à voir la roupie se renforcer au cours du mois dernier. La croissance des ME commence également à se redresser, l'activité des ME entrant en territoire positif en glissement annuel en juin pour la première fois depuis janvier et nos économistes constatant le pire

les perspectives EM derrière nous (voir la pièce 10). La demande d'investissements de détail dans les pays émergents est également stimulée par une politique monétaire plus souple et une inflation continue entraînant une baisse des taux réels des émergents. En Inde, les taux directeurs sont tombés sous le taux d'inflation annuel pour la première fois depuis 2013. "

Pris ensemble, et à la lumière de la baisse de confiance dans le dollar en tant que monnaie de réserve, Goldman estime que ces facteurs créent une configuration parfaite pour un rebond de la demande d'or des marchés émergents similaire à 2010-11:

NOUS VERRONS PROBABLEMENT CETTE DEMANDE SE MATERIALISER LORSQUE LE PRIX SE STABILISERA QUELQUE PEU ET QUE LES ACHATS D'INVESTISSEMENTS EN DM RALENTIRONT, CREANT PLUS DE PLACE POUR LES CONSOMMATEURS DES ME. NOUS PENSONS QUE POUR LE MOMENT, LES INVESTISSEURS NE DEVRAIENT PAS S'INQUIETER DE LA FAIBLESSE DE LA DEMANDE DES MARCHES EMERGENTS.

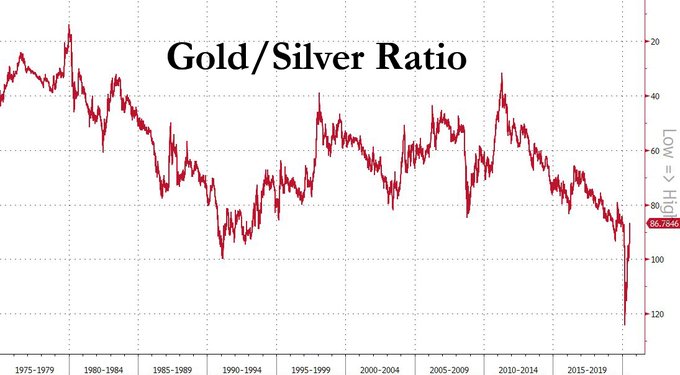

Enfin, Goldman a également épargné un peu d'amour pour les punaises d'argent, élevant ses prévisions d'argent à 30 $ / toz sur un horizon de 3/6/12 mois, "tiré à la hausse par la hausse des prix de l'or et de meilleures perspectives pour la demande industrielle d'argent, en particulier dans l'énergie solaire (environ 15% de la demande d'argent). Les plans du Green Deal européen et de la guerre contre le changement climatique de Biden impliquent un doublement chaque année de la capacité des panneaux solaires aux États-Unis et en Europe. Dans le même temps, la demande d'argent dans l'électronique grand public profite de la transition vers le travail à domicile, car elle est fortement utilisée dans les articles de consommation tels que les ordinateurs portables, les téléphones portables et les téléviseurs. Même la demande de logements, où l'argent est utilisé dans les interrupteurs d'éclairage, semble être meilleur que prévu, les ventes immobilières aux États-Unis et en Chine ayant fortement rebondi. L'argent a progressé de près de 30% au cours des dernières semaines, mais son ratio avec l'or n'est revenu qu'à son niveau du début de cette année de 80. "

Dernier point de Currie sur l'argent:

HISTORIQUEMENT, IL Y A EU UNE RELATION ETROITE ENTRE LA DEMANDE INDUSTRIELLE D'ARGENT ET LE RAPPORT DES PRIX OR-ARGENT. SI LA DEMANDE INDUSTRIELLE D'ARGENT L'ANNEE PROCHAINE EST SUPERIEURE DE 5% PAR RAPPORT A SON NIVEAU DE 2019, LE RATIO OR / ARGENT CHUTERAIT ENCORE A 77. EN SUPPOSANT CE RATIO, NOTRE OBJECTIF D'OR DE 2300 $ / TOZ IMPLIQUERAIT UN PRIX DE L'ARGENT DE 30 $ / TOZ.

Cela semble terriblement familier: voici pourquoi: